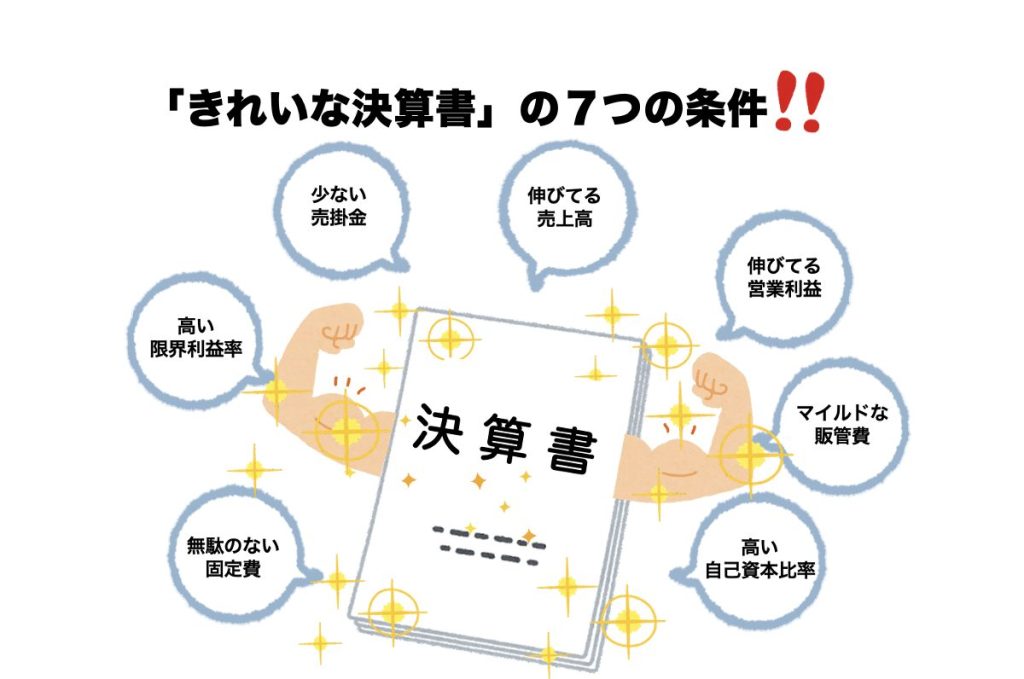

会社売却に向けて、最も重要な準備が「きれいな決算書を作る」です。

M&Aにおける売り手企業の情報は、決算書の貸借対照表と、損益計算書を基準にして作られます。

だからこそ「きれいな決算書」の準備がとても重要になってきます。

「きれいな決算書」はM&Aではとても歓迎される

「きれいな決算書」の会社がM&A案件化すると、とても歓迎されます。

買い手企業からは「ぜひ高値で買収したい」と言われ、

M&A仲介会社からは「ぜひ仲介したい」と言われ、

銀行からは「ぜひ融資したい」と言われること間違いなしの魅力的な会社です。

私の経験でも「きれいな決算書」になるように、最初の3年で少しずつ下記に紹介している準備をし、4年目で集中して取り組みました。まさに受験に挑むような気持ちでした。

1.固定費を抑える

販管費の中には、月々およそ一定額の支払が発生する固定費と、売上によって支払い額が変わる変動費があります。

ちょっと手間ですが、販管費のうち、何が固定費で、何が変動費か、それぞれがいくらかを把握するようにします(これを固変分解といいます)。

固定費はサブスクのようなもので、ムダがないか定期的に見直すようにして、あるなら改善をしました。

固定費を下げておくメリットは、損益分岐点売上高(BEP)を下げることができる点です。

利益を出すために必要となる売上高が低いということは、それだけ利益を出しやすい会社、買収しやすい会社ということになります。

会社の経費を使えることは経営者の醍醐味ですが、出口戦略を考えた場合、じつは固定費を抑えたほうがリターンが大きくなります。

2.限界利益率を高める

限界利益とは、売上高のうち、先程の変動費を引いた金額です。

つまり限界利益を知ることで、「この売上高のとき、営業利益は最大いくらになる可能性があるのか?」を把握することができるようになります。

限界利益は、変動費に影響を受けます。

そのため、仕入れや外注費や手数料など、仕入原価を適切に見直すことで、限界利益に近づけることができ、高利益体質の会社にしていくことができます。

私の場合は、リサーチの時間を増やすようにして、より良い仕入れができるよう仕入先開拓をしたり、ボリュームディスカウントが図れるように仕入れ間隔や数量、支払いサイクルを安定させて仕入元と協力関係を築くようにしました。

外注も、ある程度発注量が増えてきた段階で、社内のスタッフを増やし内製化するようにして変動費を下げる工夫をしました。

3.売掛金を減らす

ビジネスモデルや会社のパワーバランスによりますが、売掛ゼロになるような販売方法を確立するようにしました。

販売業なら納品前には支払いをしてもらう、受託請負なら納品から翌月末に支払いをしてもらう、などです。

売掛金が減ると、キャッシュフローの良い会社、資金効率のよい会社になります。

売掛金回転期間=期末売掛金÷(年間売上÷12カ月)

売掛金が多い会社は非効率な経営ということになり、買い手企業から見るとそれだけリスクの多い会社ということになります。

4.前期よりも売上を伸ばす

あえて説明するまでもありませんが、成長している会社は、売上が伸びている会社です。

「それができたら苦労しないよ!」という話ではありますが、高値で会社売却していくためにはここががんばりどころです。

決算書上の「売上を伸ばす」とは、小売であれば「仕入れた商品をしっかりと期中に売り切る」、受託業務であれば「期日までにきちんと納品し、きちんと請求を立てる」ということです。

営業して受注しただけではまだ売上を伸ばす途中段階です。

あまりオススメできない話ですが、私の経営は、第1期目がゆるゆるとした営業になってしまう傾向があり、結果的に力を入れ始めた第2期目、第3期目がとても伸びたみたいな見え方になりがちです。

5.前期よりも営業利益を出す

「4.前期より売上を伸ばす」を実践しながら、「1.固定費を抑える」&「2.限界利益率を高める」を実践すると、営業利益を伸ばすことを考えなくても、必ず営業利益が伸びていきます。

営業利益が2期、3期と連続で伸びていれば、間違いなく「成長している会社」「優れた経営」「良いビジネスモデル」という評価を受けるようになります。

6.自己資本比率&総資本を高める

営業利益が出ている状態であれば、内部留保を貯め込むことができるようになっています。

顧問税理士さんから法人税の予想額を聞いて、「節税」のためにいろいろ欲しいものを買いたくなりますがぐっと我慢。

事業で必要で設備投資すべきものは当然購入すべきですが、納税がもったいないとか、欲しいという理由だけなら、納税して自己資本比率や総資本を高めたほうが会社売却の可能性が広がるのでリターンが大きくなります。

自己資本比率は40%以上を目指すとよいでしょう。もっと高くてもかまいません。

7.販管費の中で突出した経費がないようにする

ここまでの話から少し派生的な話になりますが、販管費の中に突出した経費があると、銀行や買い手企業から見たときに目につきますし、懸念として質問されやすくなります。

私の過去の経営でも、広告宣伝費が経費の中で突出している会社がありました。

そのため「この会社は常にこれだけの広告宣伝費をかけないと売上が維持できないのではないか?」等の質問が多くありました。

もし突出した販管費の項目がある場合、抑えられるようであれば抑えてマイルドにしておきたいですし、削減しづらいときは戦略的な正当な理由を用意しておきたいです。

また、交際費(接待交際費ですね)が突出している会社は「オーナー経営者がいなくなればかからなくなる経費なので、EBITDAが上がりますよ」と言われても、ちょっと印象は良くないですよね。

決算書は経営者の通知表 業績が数字で明らかに

細かく書くとこの会計財務関連の話は膨大にあるのですが、「きれいな決算書」を作るための本命は今回書いたこれら7つです。

これらがきちんと決算書の数字になって表れてくるようになれば、M&A案件として見ても良質な会社であることは間違いありません。

ところで、当時私はこのきれいな決算書を作る取り組みのことを知らずに「決算書をお化粧する」と呼んでいました笑

いわゆるスラングなのですが、世間では粉飾決算のことを意味するようで、話を聞いていた周りの人は、私のことを不正会計をしている人だと思っていたはずです笑 いまさらですがびっくりさせてごめんね。