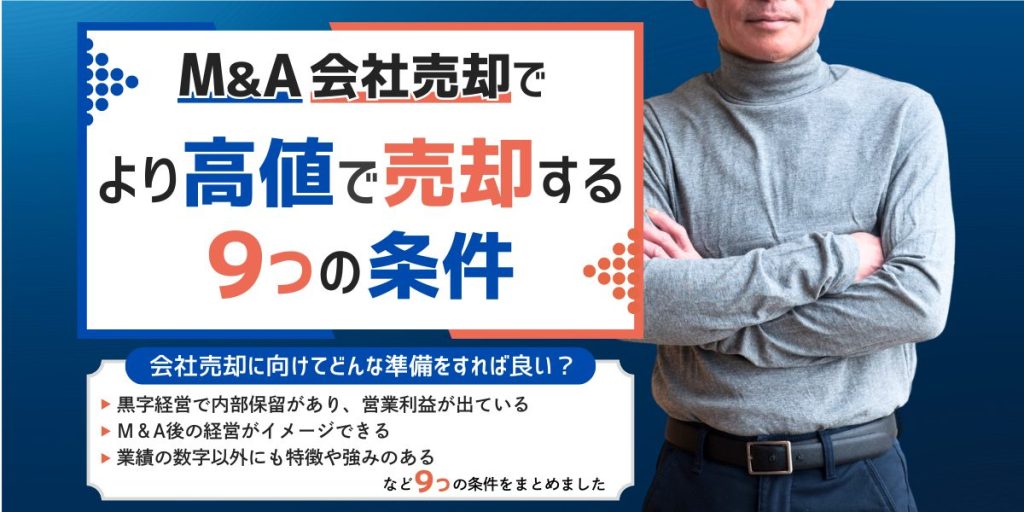

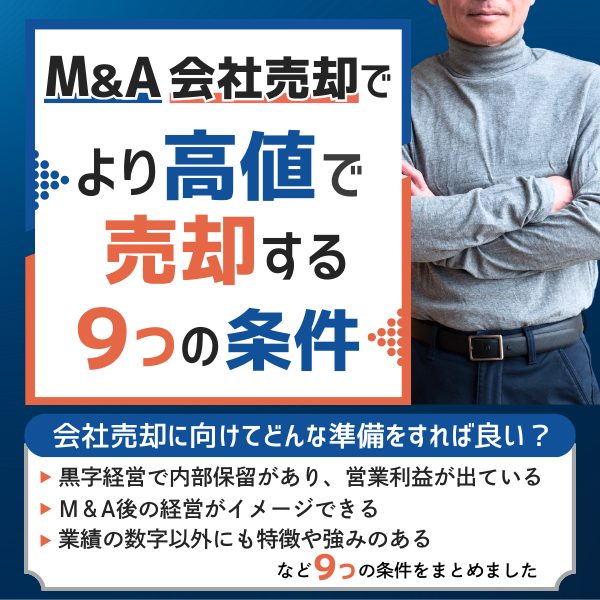

「株式譲渡価格」は、M&Aを検討しているオーナー経営者にとって、最も大きな判断材料の1つです。

株式譲渡価格をより高くしていくためには、どのような条件があるでしょうか?

実際にM&Aで会社売却をした経験や、M&A仲介会社の人たちから得た情報などを優先順位の高い順に紹介していきます。

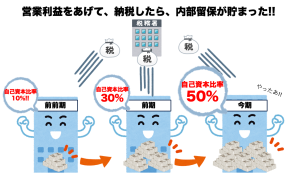

譲渡価格を高額にするための一番目の条件は、「黒字経営で内部留保があり、営業利益が出ていること」で間違いありません。

株価の算定方法はいくつかあるのですが、中小企業のM&Aでは「ネットキャッシュ+EBITDA✗3〜5倍」で計算されることが多くあります。

そのため、黒字経営をしていて内部留保が貯まっていて、営業利益が出ている会社の株価は、それだけ高くなります。

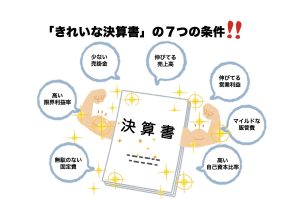

☝️ M&Aで望まれる「きれいな決算書」を作る7つの方法を知っておこう

☝️ 会社売却で重要な指標になる自己資本比率について理解を深めよう

黒字経営で内部留保があり、営業利益が出ていると株価は高くなります。

加えて、その業績が上がったり下がったりではなく、2期・3期と連続で伸びている場合、買収提案される株価は高くなる傾向があります。

☝️ 業績が伸びている会社の売却額が高値になりやすい理由を知っておこう

買い手企業は、伸びている業界かどうかも注目しています。

伸びている業界には、たくさんの買い手企業が集まっており、M&Aもたくさん成立し、そのぶん株価も高くなっています。

☝️ 伸びている業界の企業買収が高値になりやすい理由を知っておこう

買い手企業が特定の業界で企業買収したいとき、当然より業績の良い会社の買収を希望することになりますので、業界のトップシェアの企業はそれだけ高い買収になりやすいと言えます。

☝️ 業界トップ企業の売却額が高値になりやすい理由を知っておこう

買い手企業にとって、買収後の経営が想像できる会社はそれだけ買収コストの全体計算がしやすくなります。

たとえば、副社長がそのまま経営を担うことができるので経営者を探す必要がないとか、事業が自動化されていて新経営者の負担が少ない、などです。

買収後にかかるコストが少なければ、買収自体に予算をかけやすくなります。

☝️ M&A後の経営がイメージできる会社の売却価格が高値になりやすい理由をしっておこう

最近のM&Aでは、買い手企業には常にたくさんのM&Aの提案資料である企業概要書(IM)が送られてきます。

それらをすべて吟味するのは大変ですし、たくさんの提案資料の中で本気で買収を検討するのは数字の良さだけでなく、何か強みや特徴のある質の良いM&A案件だけということになります。

「ココが強み」と言える会社は、比較されても買収で選ばれやすくなります。

☝️ IM(企業概要書)が特徴的で目立つ会社が高値になりやすい理由を知っておこう

M&Aは買い手企業との面談を経て、商談が進んでいきます。

買い手企業との面談は、自社の強みや特徴をプレゼンする場ですし、受ける質問に対してより価値を感じてもらえるセールスをして自社の投資価値を感じてもらう場でもあります。

そして、これらのプレゼンやセールスをするには、自分自身でもデータや答えが整理されていなければなりませんし、その準備も必要です。

☝️ M&Aに向けた準備をしておくと売却額が高値にやりやすい理由を知っておこう

売り手企業からの譲渡希望価格は示されていますが、買収を希望する買い手企業が複数社、現れる場合、他の買い手企業に負けないように高い買収金額を提示されることがあります。

複数の買収提案(意向表明)を受けるには、ここまでに挙げたような魅力的な価値ある会社づくりが重要ということになります。

☝️ 複数の買い手企業がいると買収提案額が高くなる理由を知っておこう

買い手企業からの買収提案(意向表明)には、買収提案金額以外にも、買収後の経営方針や、従業員の雇用、ロックアップ期間、などさまざまな条件が示されます。人柄や熱意なども比較検討することになります。

複数社からの買収提案(意向表明)を受けると、株価以外にも比較材料が増えますが、株価を高くするためには、高い買収金額を提示してくれた買い手企業を選ぶかどうかでもあります。

☝️ M&A売却額に影響する「買収提示額」以外の7つの条件を知っておこう

* * *

なお、このまとめは、引き続き情報追加するなどして、ブラッシュアップをしていきたいと考えています。