いよいよ、2025年1月1日から所得に対する新たな課税制度「ミニマムタックス」が導入されます。

M&Aなどで10億円を越えて、株式譲渡益が発生する場合に追加の納税が必要になりますので、該当する方はチェックしてください。

ミニマムタックスとは

財務省の令和5年度税制改正にもとづいて、一定額以上の高所得者に対して、最低限の税負担(ミニマムタックス)が課される制度です。端的に言えば、単年でも10億円を越えて大きな金融所得のある人は増税されます。

つまりこの制度は、M&Aで会社売却をするオーナー経営者の方に大いに影響します。

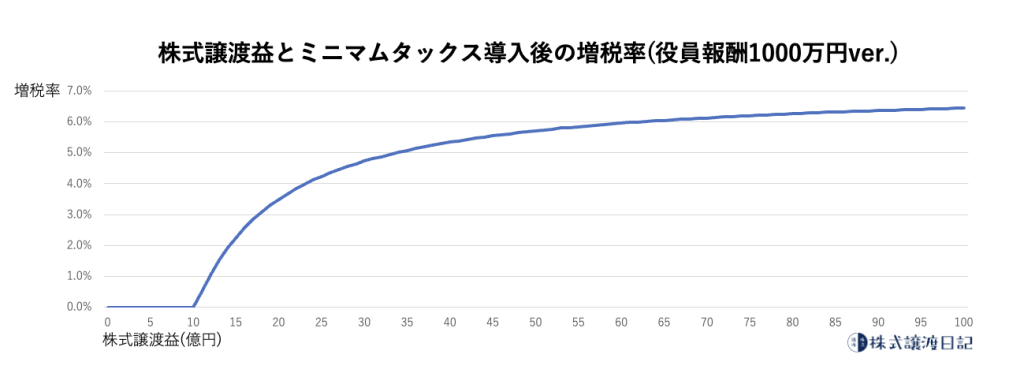

ミニマムタックスで6%も税率アップ!?

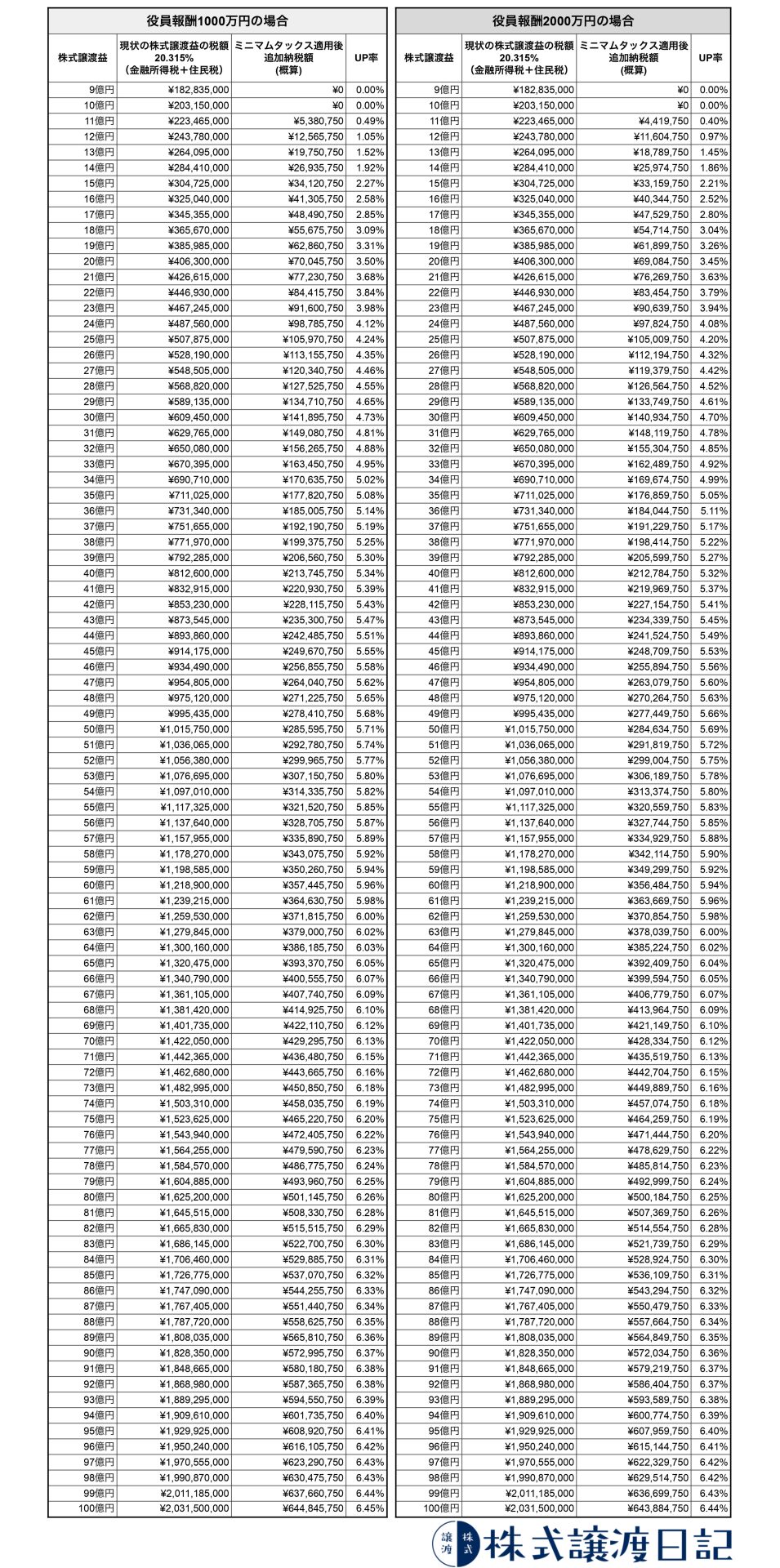

計算式がとても複雑なので、ミニマムタックスの増税額を一覧にまとめました。

(個別の条件で知りたい方は、フォームよりご相談ください)

株式譲渡益が10億円までは発生しませんが、約11億円を超えるあたりから徐々に追加課税額が増えていきます。

詳しくは下記の表をご覧ください。

※不動産(長期)収入や株式配当、NISAを所有している場合など上記計算に影響があります。

※増税額は、株式譲渡時の総額ではなく、一人当たりの株式譲渡益にかかるものです。

例えば30億円の株式譲渡益がある人は、2024年以前より、約1.4億円(税率にして約4.73%)の増税になります。…ミニマムとは?

ミニマムタックスが導入される背景

現在の税制では、給与所得(役員報酬)については高くなればなるほど、課税率も上がっていく累進課税制度が適用されます。

ただ、株式譲渡所得等については分離課税が適用されるため、どんなに高額の株式譲渡益になっても累進されずに一律20.315%(所得税15.315%、住民税5%)の課税が適用されます。

(参考:今だけ!?会社売却後の利益に対する税金が34.7%も安い!)

これにより、所得の内訳で株式譲渡所得等の割合が高い人ほど税負担率は相対的に低くなることになります。

基本的に、高額な株式譲渡所得等を得るのは、そもそも経営者や大口投資家などの高額所得者であるため、現在の税制では、高額所得者の方が税負担率が低くなるということが問題視されていました。

ミニマムタックスは起業のモチベーションを下げかねない増税

本制度は、起業家の事業成長や株式譲渡へのモチベーションを下げるような影響があり、当サイトとしても非常に残念な増税です。

2025年以降にM&A、株式譲渡を検討している方は、もちろん課税を避けるために高く譲渡できる株式を安く譲渡する必要はありませんが、影響を最小限に抑えるためにも早いうちに、相談などの準備をはじめて、適切な対策をおこなえると良いですね。

今後、ミニマムタックスに該当しそうな方は、具体的な役員報酬別の表を作成して無償でご提供できます。提供をご希望の方はお問い合わせください。

(オンライン計算プログラムが作れず、エクセルになってしまいました…)